【环球旅讯】(特约评论员 吴桑茂)神州租车已经提交了IPO招股书,准备在港交所上市。租车这个行业在地域广阔、人口众多的国家是有很大市场的,美国是比较好的参照;已经有了赫兹(120亿美元)、Enterprise、安飞士(60亿美元)等大型租车集团,还有ZipCar等新型租车公司。中国的租车市场比美国市场更大,原因后面再说;先看看神州租车招股书中引用的罗兰贝格的数据说的中国租车行业目前现状。

1、中国租车行业前景

罗兰贝格数据显示,中国租车市场规模从2008年的90亿元增长至2013年的340亿元,年复合增长率为29%;车队数量则从2008年的10万辆增至2013年36.9万辆,复合增长30%。预计2018年中国租车市场规模将增至650亿元,车队数量达到77.9万辆。

租车行业又分为短租和长租两大块,短租是指租期低于90天的业务,超过90天的则划分为长租市场。中国短租市场的增速比全行业的增速又更快。

中国短起汽车租赁市场规模从2008年的10亿元增至2013年的60亿元,年复合增长率32%;该增速远高于同期巴西、美国、日本、德国的短租市场年复合增长率13%、6%、2%、2%。预计到2018年,中国短起汽车租赁市场规模将达到180亿元,年复合增长率约27%。

中国租车市场行业增速远高于欧美发达国家,主要是因为中国这几年的汽车保有量增长飞快,而租车市场又还处于发展的早期阶段;租车市场渗透率(租赁车辆数占车辆总数比例)还很低。罗兰贝格数据显示2012年只有0.4%,而同期的日本2.5%,美国1.6%,韩国1.4%,巴西1.3%。

这里可以看到,日本的租车市场渗透率高于美国;主要是因为日本的人口密度高,在大城市的持有车辆成本高;当然人口密度高的城市公共交通发达后对驾车出行依赖也降低。

再来看中国,国土面积和美国差不多,人口是美国的四倍;在全国人均GDP还不到1万美元的时候就已经出现了北京、上海等城市的限牌政策。这里有城市规划不合理的因素,更主要的是人口密度太大导致的城市交通佣挤而不得不采取的降低城市交通压力的措施。这样的环境下必然推高车辆持有成本和降低自有车辆带来的便利和舒适度。美国现在人均拥有的汽车数为0.7辆左右,假设中国的国土面积上承载车辆数和美国一样,中国的人均车辆数只有0.2辆左右。所以,中国人更多的休闲旅游需求和商务用车需求需要由租赁车辆来满足。从这个角度说,中国的租车市场会比美国大许多。

2、中国租车行业的特殊国情

神州租车在招股书中表示,2013年每月平均有7624台车辆因为不能通过两年一次的年检而暂停租赁业务,产生2.985亿元的闲置成本。出现这项费用是因为中美之间对汽车租赁行业的一项很大的政策差异。

在美国,出租车辆的相关责任是跟着租车人走的;而中国是跟着车走的。所以在美国,租车人租赁的车辆出现超速、闯红灯等违规时,是直接记在租车人的头上的;但是在中国是记在车辆上面的。所以美国的租车公司把车辆租给租车人后就不需要管什么了;而中国的租车公司除了对车辆的运维之外,还需要替用户扣缴罚款。中国租车公司一般用户违章方面的预扣款是2000元,如果遇上奇葩的用户超过了2000元的罚款;那租车公司就得向用户追款或垫付了。

更难搞的是中国还有个扣分一说。虽然用户的违规罚款大多数是在2000以内的,租车公司收到罚单后直接扣款就行,不会太麻烦,垫款的比例也不多;但是扣分这条确实棘手。用户不去处理扣分基本没多大影响,而且要用户亲自去执行扣分处罚也不像罚款那么容易;但是对租车公司来说,一辆车上记的扣分多了就会在年检上遇阻。不过,这项政策在2014年9月1日后就会改变了,将从之前的两年一检改成六年一检;租车公司的租赁车辆一般三年就会当做二手车处理掉,就不再受年检的影响了。不过,不知道有扣分未处理的车辆会不会影响二手车的销售。

在中国还有项特殊的政策是限牌和限行:

截至2014年6月已经有北京、上海、天津、广州、贵阳、杭州六个城市实行了车辆牌照发放限制;这对租车公司来说是个很大的困扰。如果想要扩张车队时要进行正常的摇号或者拍卖程序,要么是时间拖延得很长、要么是拿到牌照的代价很高。像在北京还好一些,政府每年会根据租车公司的纳税额派发一些牌照;但像在上海等一些地方只能通过拍卖方式获得牌照就会很大地限制租车公司车队的扩张。所以,许多租车公司为了应对城市限牌带来的车辆扩张烦恼,采取了在限牌政策执行前大批量采购新车占牌措施。这样虽然在一定程度上缓解了未来扩展的烦恼,但一次性大批量采购新车肯定是远超市场需求的;又会导致车辆限制从而带来无形的闲置成本开支;即使是调派到外地租赁,也需要额外的调车和管理成本。

在北京、南昌、贵阳等对车辆限行的城市并未对租车公司豁免,遇到车牌限行时也会罚款,产生的费用也需要租车公司承担。这也是中国特殊政策环境下开展租车业务的额外成本。可以说,在中国开展租车业务比美国确实复杂许多。

3、中国租车行业现状及增长空间

虽然在中国开展租车业务不容易,但因为市场巨大,也有许多的创业者投入到这个领域来。同时,因为租车又是个资本驱动的重资产行业;早年获得联想大力支持的神州租车已经在行业树立了寡头地位。

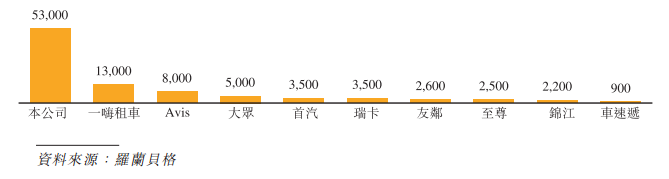

罗兰贝格的数据显示,2013年,神州租车以5.3万辆车队规模稳居中国租车公司第一的位置;是第二名一嗨租车的4倍;是第二名到第十名的租车公司总车辆数(3.6万辆)的1.5倍。

虽然神州租车已经有了5.3万辆的车队规模,车辆数也远超其他竞争对手;但中国前五大租车公司的市场占有率依然还很低,仅为14%。美国、德国、巴西前五大租车公司的市场占有率分别达到95%,91%和58%。

短租汽车市场

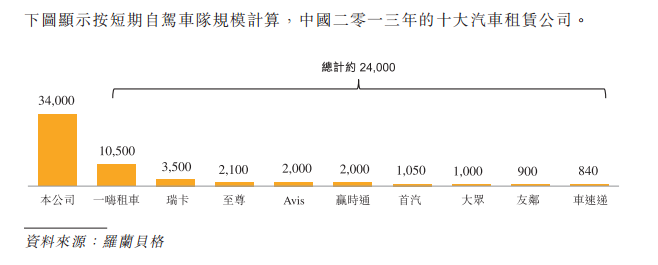

如果从汽车租赁行业的细分市场看,中国前五大租车公司在短租汽车的市场占有率也依然很低;神州租车在整个短租汽车市场的地位也类似,远超第二名一嗨租车,并且超过后面9名的总和。

单独从短租汽车市场看,中国短租汽车市场的行业集中度高于整体汽车租赁市场的行业集中度。罗兰贝格的数据显示,2013年神州租车在短租汽车市场占有率为31.2%,一嗨为8.1%,至尊为1.9%,瑞卡1.9%,安飞士1.2%;前五大短租汽车公司的市场占有率达到了44.3%。

神州租车在2013年市场占有率的增速上也是最快的,两年间提高了11.4个百分点;其他租车公司的市场占有率提高都不到1个百分点;至尊租车的市场占有率还下降了0.8个百分点。

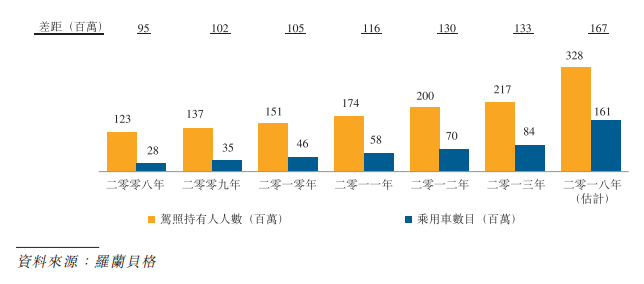

随着中国驾照持有人数的增加,以及旅游人数的快速增加和旅游消费能力的大幅提高;中国短租汽车市场还有很大的发展空间。

罗兰贝格的数据显示,2013年中国持有驾照人数约为3.28人,而中国有近14亿人口;未来还会增加几亿驾照持有人。另一方面,驾照持有人数和私家车保有量又还有巨大差距;这给短租汽车市场提供了很大的发展空间。

罗兰贝格数据还显示,中国自驾休闲游从2008年的38万增至146万,年复合增长31%;预计2018年达到477万,年复合增长27%;自驾商务游从2008年的128万增至2013年的467万,年复合增长29%,2018年至970万,年复合增长16%。

中国GDP刚达到7000美元,正是旅游业的高速发展期;旅游全行业每年都保持10%以上的增速。随着中国旅游业的快速发展,中国短租汽车租赁市场也会继续高速增长。

长租汽车市场

中国长租汽车市场的集中度依然还很低,2013年前五大公司的市场占有率只有8.7%。不过,前五大公司的市场占有率比较平均,虽然神州租车车队规模依然是第一位,但相对优势没那么明显了。

注:图表来自招股书,不过车辆数和市占率对应不上;车辆数是神州第一,市占率是安飞士第一。

罗兰贝格的数据显示,2008年70亿元增至2013年240亿元,年复合增长28%;预计2018年到400亿元,年复合增长11%。随着中国企业用车的增长和政府公务用车(目前保有量约400万辆)的改革;中国的长租汽车市场也会继续快速增长。

个人资料

个人资料

退出登录

退出登录

评论

未登录