本文转发自航旅研究

三年疫情在两个联防联控机制的通知中就这样谢幕了。当然,结束的并不是病毒与疫情,而是与之相关的一切出行限制和管控措施。

·2022年12月7日,《关于进一步优化落实新冠肺炎疫情防控措施的通知》(联防联控机制综发〔2022〕113号):不再对跨地区流动人员查验核酸检测阴性证明和健康码,不再开展落地检。

·2022年12月26日,《关于印发对新型冠状病毒感染实施“乙类乙管”总体方案的通知》(联防联控机制综发〔2022〕144号):

·来华人员在行前48小时进行核酸检测,结果阴性者可来华,无需向我驻外使领馆申请健康码,将结果填入海关健康申明卡,阳性人员应在转阴后再来华。

·取消入境后全员核酸检测和集中隔离。取消“五个一”及客座率限制等国际客运航班数量管控措施。

·各航司继续做好机上防疫,乘客乘机时须佩戴口罩。根据国际疫情形势和各方面服务保障能力,有序恢复中国公民出境旅游。(民航局由此于2022年12月28日发布了《关于恢复国际客运航班工作方案的通知》。

这些积极的信号,无疑会利好中国航空业的复苏。但若由此就期盼出现类似2003年“SARS”那样的报复性行情,是不现实的。主要原因有三:

一是疫情对行业的伤害是结构性的,恢复速度必然会受到核心资源供给的制约。即使是存在着报复性的需求,也可能会形成供给不足的局面。

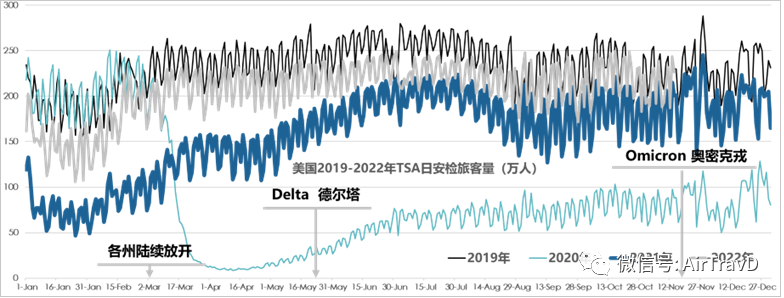

从放开疫情管制较早的美国市场来看,在量化宽松与消费促进的综合政策影响下,航空业的快速恢复,形成了量价齐升的现状,但由于核心人力资源补充的滞后,运力总供给并没有完全恢复到疫情的水平。

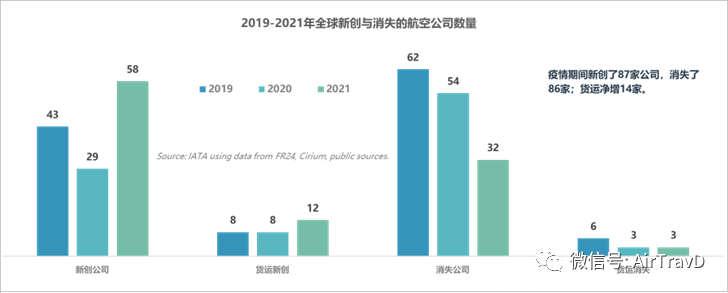

二是疫情对市场的影响是系统性的,从供给到需求都在发生变化。疫情中表现极强韧性的低成本航空公司率先走出低谷,并带动了大量创新性的LCC进入(如中、长途的低成本航空公司)。

出行需求也出现了大量的新特征,最为显著的当属“Bleisure”这一新的细分市场,并触发了“租期租赁”、“漫游工作”、“团建商务”等消费产品与服务。

航空公司业加大了对辅助收益服务与产品的开发和营销,机场业也加大了对非航业态的创新与重构。

三是疫情对消费心理的影响是长期的,航空出行仍然受到卫生健康安全要求和疫情发展不确定性的影响。恐惧心理会随着每一次病毒的变异和疫情的蔓延而波动,致使航空市场随之波动。

航空出行对“无感服务”的追求已近极致,迫使整个行业不得不加快数字化转型的步伐,管理与业务变革成为复苏过程中的关键战略选择。

再次展望中国民航业的2023年,可以用这样的语言来解释:2023年的航空运输市场,犹如“阳康”之后的身体,将会是递进式的恢复过程。诸多的不确定性,仍然有可能导致极端现象的出现。

最令人担忧的是病毒变异与疫情发展。几乎所有的专业机构,都认为covid-19病毒将在很长一段时间内与人类共存,其真正的结束似乎只能指望“一劳永逸”的疫苗,或是“一剂见效”的药物。

当然,这是个科学问题,我们民航人只能跟随它的变化作积极的应对。

显然,这也是只无法预测的“黑天鹅”。我们只能期盼它不再飞起来。

其次是经济增长这一宏观因素的影响。目前,各专业机构或组织对2023年中国经济增速的判断,普遍在4-6%之间。但最终增长是就低,还是就高,肯定会影响到民航业的市场需求增长速度。

疫情前的5年,中国民航客运增长速度基本处于民居人均可支配收入(中位数)增长指数和居民人均支出增长指数之间,且基本同步。

过低的宏观经济增速,必然会导致居民可支配收入与消费支出的低速增长。

第三是摩擦不断的国际贸易往来影响。这是个在未来数十年间都不可消停的话题,中国崛起与大国博弈,不可避免地会触发与地缘政治相关的经济摩擦。

这种摩擦背后,必然是与航空客货相关的供应链与产业链的结构变化,并最终影响航空运输市场结构与需求增长。

三年疫情,并没有回归“全球化“,反而加剧了”本土制造、近邻制造与友邻制造“的发展。

中国的国际航空货客市场区域结构调整势在必行。

第四是航空与高铁两种快速运输方式间的竞合关系演变。毋庸置疑,高铁对中国民航业的替代效应并没有停滞,而是在加强。

在时间成本与经济成本相互制约的前提下,整体快速出行需求的增长速度,将会成为二者之间关系发展的决定性因素。

在增长预期转弱的大背景下,即使是有营销层面的合作,恐怕还会是竞争关系表现得更为突出些。

第四是航空货运能否达成稳定的量价平衡。就目前的态势来看,航空货运已出现了供需失衡的苗头。

虽然费率仍然能够维持在疫情前两倍左右的水平,但在远洋运输费率快速下跌、航空燃油费用相对稳定、贸易增长放缓、国际客运腹舱供给快速增长的趋势下,航空货运会否在2023年出现“供过于求“的局面,已是多数3PLs和LLP们越来越担忧的问题。

一个显著的事实是,航空货运的短期合同与现货交易越来越占据主流,就足以说明这种市场发展的不稳定和不确定性。

第五是人们消费习惯的变化。从相关媒体最新调查结论来看,“放开”的消费行为,出现了显著的“理性消费“、”省钱存钱“、和”拥抱国货“的基本特征。

这无疑会直接消除”报复性增长“的可能,甚至还会导致成本因素在出行选择中占据主地位,并有可能进一步影响到出境旅游市场的增长。

第六是警惕“净零碳“摩擦。作为服务贸易的一部分,航空运输很容易受地缘政治的影响,尤其是当前俄罗斯面向不同国家关闭领空的措施,致使各家航司在欧洲航线上的运营差异,以及借口中国疫情蔓延而加强对中国入境航班及旅客的限制措施等,都是上述摩擦的集中的体现。

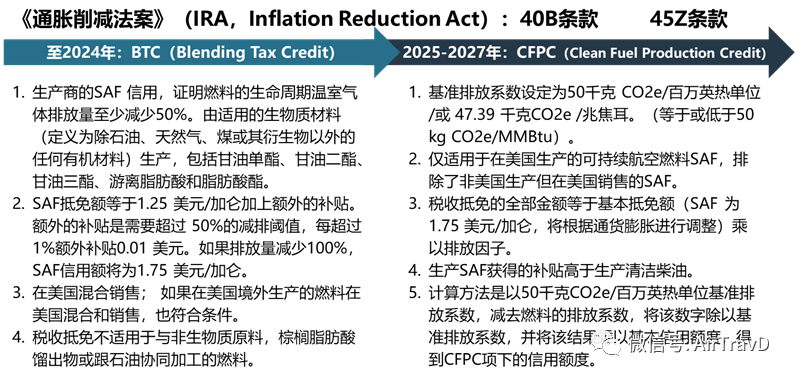

但有一个隐形的摩擦可能是当下就应该引起中国民航重视的,即”净零碳“目标下的绿色航空摩擦,美国已借助《通胀消减法案》(IRA)对SAF实施了全产业链和供应链的大幅减免税收支持,其技术领先的意图已非常明显。

当然,除上述因素之外,C919国产民机的商业运营、航空燃油价格(有震荡式上升的可能)和人民币汇率(有向好发展的可能)的变化等,都是能够有效影响2023年中国民航业发展的重要因素。

因此,基于上述分析,2023年的中国民航最有可能走出“先抑后扬”的基本特征,需求增长高峰应该出现在第三季度,并有可能短期突破疫情前水平。

“客货两重天“的现象仍将持续(但会转向),行业整体盈利的挑战巨大。

成本控制能力较强、资源证券化率较高、相对轻资产运营的航空公司或机场企业,最有可能率先实现盈利。

但我们也应该看到,2023年中国航空市场的复苏,不可能是“走旧路“恢复到疫情前水平,而是建立在创新与重建基础上的愈合与再出发,毕竟整个行业发展的内外环境都发生了巨大变化。

这就意味着,行业系统的数字化转型与智慧化建设、航司的品牌运价与基于辅助收益提升的服务与产品创新、机场企业基于提升资源证券化率需求的基础设施规划、建设与运营模式的改革等,都将成为年度的战略主题。

对于行业管理部门而言,如何重塑中国民航的国际竞争力(尤其是全面提升国际航空枢纽的连接性)、如何在“净零碳”竞争中取得先发优势,建立基于空中交通服务效率提升与SAF全产业链和供应链布局的技术方案和应用路线,都将是调整十四五规划、布局十五五规划的核心命题。

个人资料

个人资料

退出登录

退出登录

评论

未登录