新冠肺炎疫情使2020年注定成为全球酒店业最具挑战的一年。联合国世界旅游组织7月28日发布的报告显示,各国采取的“封城”和“封国”防疫措施使得今年5月跨境旅游人数同比下降98%。今年1至5月跨境游客同比下降56%,减少约3亿人次出游、造成3200亿美元损失,损失规模为2009年全球金融危机期间的3倍以上。上半年酒店人奋力自救、苦苦支撑,日子难熬。国内外上市酒店集团的第二季度财报纷纷公布,他们的日子究竟过得如何?

本文以万豪国际集团、希尔顿酒店及度假村、凯悦酒店集团和温德姆酒店集团四家国际酒店集团和上海锦江国际酒店股份有限公司、北京首旅酒店(集团)股份有限公司、华住集团有限公司和格林酒店集团有限公司四家国内酒店集团为样本,对其2020年第一季度(以下简称:Q1)、第二季度(以下简称Q2)和半年的合并财务报表中的“营业收入”、“归母公司净利润”、“净利润”和“每间可售房收入”(以下简称:RevPAR)等数据进行了汇总对比,希望能给行业同仁以参考。

一、国际酒店集团

国际酒店集团业务遍布世界各地,Q1国际疫情初发国际酒店集团财务指标比2019年同期普遍下降;随着Q2疫情在全球范围内急剧蔓延,国际酒店集团各项财务指标与2019年同期相比降幅进一步加大,远远超过Q1的上年同期比降幅。2020年上半年的财务数据与2019年同期相比仍大幅度下降。

1.2020年上半年国际酒店集团营业收入情况

表1 国际酒店集团营业收入表 (单位:百万美元)

从表1可以看出,Q1各国际酒店集团营业收入与2019年同期相比下降7%-20%。Q2随着疫情在世界的加速蔓延,国际酒店集团营业收入与2019年同期相比跌幅更是达到了52%-81%。Q2同期降幅比Q1同期降幅猛增39%-66%。

由于Q1和Q2营业收入较上年同期剧烈下降,致使上述国际酒店集团2020年上半年营业收入比2019年同期下降了33%-51%。

2.2020年上半年国际酒店集团净利润情况

表2 国际酒店集团净利润表 (单位:百万美元)

2020年Q1除温德姆外,表2所述各国际酒店集团净利润与2019年同期相比下降92%-263%。温德姆2020年Q1净利润较2019年同期的2100万美元增长了5%为2200万美元。主要得益于公司业务分离和分拆、缩减支出带来的总体成本减少。温德姆的全球特许经营酒店数量一季度增长了3%,其中包括由集团自营转为特许经营的CorePoint Lodging的7100间客房。

2020年Q2各国际酒店集团与2019年同期相比净利润全部断崖式下降,降幅为201%-769%,远大于其Q1的同比降幅。温德姆公司Q2净利润为-1.74亿美元,与去年同期的2600万美元相比降幅达769%,在上述国际酒店集团中降幅最大,主要原因是温德姆公司针对疫情对旅游业造成的持续影响,对其资产的账面价值与公允价值进行了评估,在Q2提取了净减值准备金2.06亿美元。温德姆调整后的Q2 息、税、折旧、摊销前利润(EBITDA)为6300万美元。

因2020年上半年全球疫情肆虐,上述国际酒店集团的净利润比2019年同期下降133%-423%,并分别出现高达1.52-4.14亿美元的亏损。

3.2020年上半年国际酒店集团每间可售房收入(RevPAR)情况

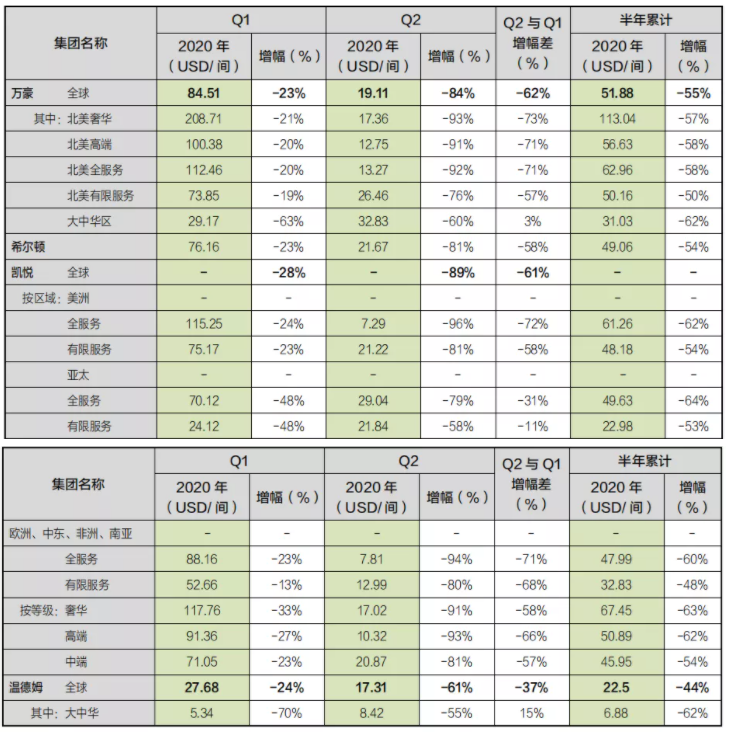

表3 国际酒店集团每间可售房收入(RevPAR)表

由表3可以看出:

(1)国际酒店集团Q2的每间可售房收入(RevPAR)与上年同期相比降幅巨大,但是大中华区数据回升明显。2020年Q1万豪、希尔顿、凯悦和温德姆的RevPAR全球数据与2019年同期相比,分别降低了23%、23%、28%和24%。其中万豪大中华区Q1与去年同期相比降了63%,温德姆大中华区与去年同期相比降了70%。大中华区在Q1疫情较其它地区严重因此降幅全球最大。Q2时期国际酒店集团RevPAR全球数据与2019年同期相比,分别大幅度下降了84%、81%、89%和61%,在Q1的降幅上进一步断崖式下降。值得庆幸的是由于大中华区特别是中国的疫情得到控制,使上述国际酒店集团大中华区的Q2数据与去年同期相比降幅较Q1均有不同程度回升。温德姆Q2大中华区RevPAR为8.42美元/间,与2019年同期相比降低55%,Q1的同比降幅为70%,降幅回升15个百分点,万豪Q2大中华区降幅回升3%。

(2)2020上半年各国际酒店集团RevPAR与上年同期相比,全服务酒店降幅大于有限服务酒店。从表3万豪和凯悦的数据可知,全服务酒店不管是Q1还是Q2以及半年数据,RevPAR的2020年各期数据与上年同期相比的下降幅度,均高于有限服务酒店,并且在全球各个区域都有同样的表现。疫情下全服务酒店RevPAR跌幅比有限服务酒店大的主要原因是其入住率在世界各区及各个时期的下降比例均高于有限服务酒店所致(详见表4)。

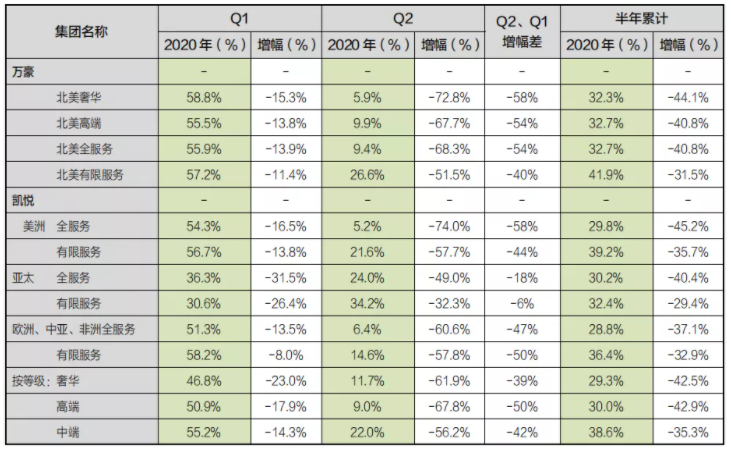

表4 国际酒店集团入住率(OCC)情况表

尽管全服务酒店的入住率(OCC)下降幅度普遍高于有限服务酒店,但是已售客房平均房价(ADR)却并不如此。2020年全服务酒店的ADR与去年同期相比下降幅度与有限服务酒店的同期下降幅度孰大孰小,出现明显的地域差异。从表5万豪和凯悦的美洲半年数据中可以看出,疫情下(北)美洲的全服务酒店ADR比有限服务酒店的降幅更小,而在美洲以外的其它地区则相反。

表5 国际酒店集团已售客房平均房价(ADR)情况表 (单位:美元)

(3)疫情下中端酒店的半年RevPAR与上年同期相比的降幅比奢华和高端酒店的降幅小。从表3按酒店等级看RevPAR与上年同期的变化情况,奢华、高端和中端酒店2020年Q1和Q2及半年的RevPAR,分别与2019年同期相比的降幅,奢华酒店和高端酒店差别不大。中端酒店与奢华和高端酒店相比降幅最小,显示出疫情下中端酒店的RevPAR更抗跌。从表3凯悦和万豪数据可见一斑。

中端酒店RevPAR降幅较低的原因,主要是在疫情下中端酒店入住率比奢华酒店和高端酒店的入住率都要高,使中端酒店Revpar保持了较低的降幅。

二、国内酒店集团

国内酒店集团的业务收入主要来自中国大陆,中国大陆在2020年1月突发疫情,Q1是疫情最严重时期,酒店业几乎被“按下暂停键”,各项指标均断崖式下降;Q2国内疫情基本被控制,行业逐步复工复产,营业收入、归母公司净利润和“RevPAR”比去年同期仍为下降,但比Q1与上年同期相比的下降幅度回升明显。受疫情影响,2020年上半年财务指标较2019年同期都大幅度下降。

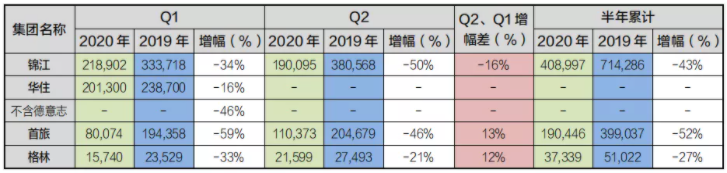

1.2020年上半年国内酒店集团营业收入情况

表6 国内酒店集团营业收入表 (单位:万元人民币)

从表6可以看出Q1国内酒店集团营业收入与2019年同期相比,均为下降。降幅达16%-59%。华住Q1业务收入20.1亿元人民币,扣除2020年1月收购的德意志酒店收入,与2019年同期相比营业收入下降46%。

Q2各酒店集团营业收入比2019年同期仍有21%--50%降幅,首旅Q2的降幅比Q1与上年同期相比的降幅回升了13个百分点、格林回升12个百分点。2020年上半年与上年同期相比锦江、首旅和格林降幅分别是43%、52%和27%。(华住到成稿时笔者未能获得相关资料)。锦江Q2与上年同期相比较Q1降幅加大,主要受境外业务拖累。

2.2020年上半年国内酒店集团归母公司净利润情况

表7 国内酒店集团归母公司净利润表 (单位:万元人民币)

利润指标是反映酒店经营成果的综合性指标,各酒店集团合并财务报表中的归母公司净利润,更受着多种因素的综合影响。2020年Q1上述各酒店集团的归母公司净利润较去年同期的下降幅度,达到42%-2114%,远远大于其2020年Q1营业收入的下降幅度。在中国大陆疫情最严重的Q1,其它酒店集团均为亏损,但锦江归母公司净利润为1.7亿元人民币,与上年同期相比降幅仅为42%,远远低于其他酒店集团的降幅。主要得益于其5.9亿元人民币的“投资收益”,其中转让子公司股权取得的投资收益为4.8亿元人民币。

造成上述各酒店集团归母公司净利润断崖下降的主要原因如下:

一是受到疫情影响,集团的品牌使用费和管理费等主营业务收入大幅度降低,造成酒店主营业务利润直线下降。

二是交易性金融资产和其他非流动金融资产期末公允价值大幅度下降,致使上述国内酒店集团在主营利润下降的基础上净利润再次下降。

虽然上述国内酒店集团都在大力减少不必要的成本费用开支,但减少的成本费用额度远难抵挡上述两个主要负面因素所带来的利润损失。华住第一季度归母净利润为-21亿元人民币,是在主营业务收入大幅度降低产生亏损的基础上,叠加公允值变动损益等-10亿元人民币致使巨额亏损。华住Q1息、税、折旧、摊销前利润(EBITDA)调整后为-7亿元人民币。

对此,华美酒店顾问机构首席知识官、高级经济师赵焕炎在接受酒店评论采访时分析指出,酒店集团的营业收入其实就是管理费和特许经营费收入。因为只有控股酒店的营业收入才可以财务并表,而酒店集团自己拥有不动产和租赁经营的酒店非常少,因此与酒店日常的营业收入基本无关。酒店的基本管理费是营业收入的2%左右,奖励管理费是息税折旧摊销前利润的10%左右。由于疫情期间酒店的营业收入很低,因此基本管理费更加低;由于疫情期间酒店与息税折旧摊销前利润无缘,因此酒店集团收不到奖励管理费。在这种情况下,酒店集团的营业收入很低,但是日常员工工资、办公室租金等开支却没有减少,所以亏损是肯定的。

从表7可以看出,国内酒店集团2020年Q2归母公司净利润较去年同期相比降幅在19%-158%,第二季度与第一季度相比,首旅降幅回升654%、格林降幅回升90%,锦江降幅增加95%(华住到成稿时笔者未能获得相关资料)。锦江降幅增大的主要原因是,Q2出让子公司股权的投资收益数额远远小于Q1出让子公司股权的投资收益数额,叠加境外酒店亏损加剧所致。

截止2020年6月30日,锦江、首旅和格林累计归母公司净利润分别是2.85亿元人民币、-6.95亿元人民币和0.93亿元人民币,与2019年上半年相比分别下降50%、289%和65%。

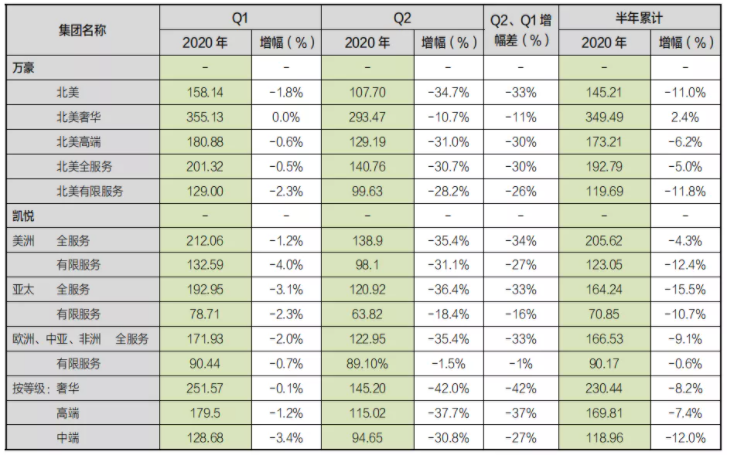

3.2020年Q1和Q2国内酒店集团每间可售房收入(RevPAR)情况

表8 国内酒店集团每间可售房收入(RevPAR)情况表

2020年Q1是中国疫情最严重时期,国内酒店集团业务主要集中在中国大陆,从表8可以看出国内酒店集团Q1境内RevPAR与2019年同期相比,降幅达44%-62%。锦江境外RevPAR与去年同期比下降15%、华住旗下德意志品牌下降22%,两家酒店集团境外RevPAR降幅均小于国内的降幅。

Q2国内酒店集团的大陆RevPAR数据比上年同期降幅均回升强劲,锦江、华住、首旅和格林大陆的RevPAR较去年同期下降34%、38%、49%和35%,但较Q1同比降幅分别回升了18%、20%、12%和9%;锦江和华住境外业务RevPAR数据比上年同期降幅均继续加速下降,在Q1下滑幅度上分别增加62%和56%。

国内酒店集团Q2境内RevPAR比上年同期降幅大幅度回升的原因,除国内疫情得到快速控制大环境向好外,与各酒店集团都采取降低酒店平均房价、增加平均出租率的举措有关,以达到提高RevPAR的目的。

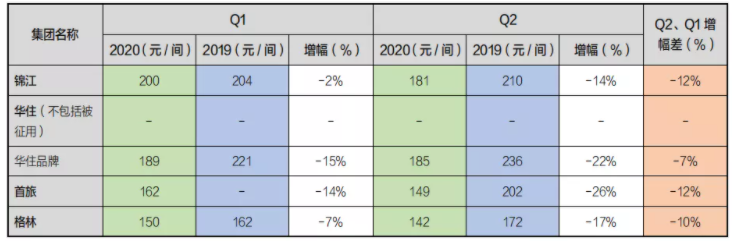

表9 国内酒店集团已售客房平均房价(ADR)情况表

从表9可以看出,锦江、华住、首旅和格林Q2已售客房平均房价(ADR)与去年同期相比降幅较Q1的同期降幅加大,分别为12%、7%、12%和10%。Q1国内疫情虽然最严重,入住率降至冰点,但平均房价降幅在“2%-15%”比Q2的降幅要小的多。Q2各酒店集团推出各种形式的隔离住优惠、连续住打折、预售打折等促销措施,Q2平均房价比去年同期降幅在14%-26%,达到了上半年降幅的最大值。

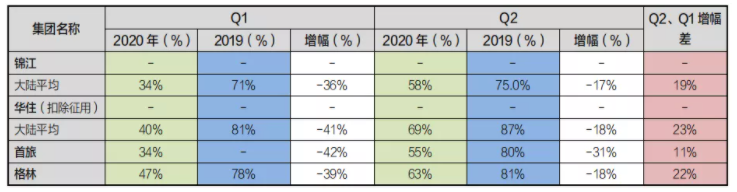

表10 国内酒店集团入住率(OCC)情况表

Q2在大量促销活动激励下,从表10可以看出各酒店集团出租率(OCC)虽然比上年同期仍有大幅度下降,但与Q1与上年同期相比的降幅相比下降幅度显著回升。锦江、华住、首旅和格林分别回升了19%、23%、11%和22%。由于平均出租率的回升强劲,使2020年二季度与第一度相比RevPAR降幅分别回升了18%、20%、12%和9%(详见表8)。

三、国内酒店集团与国际酒店集团对比

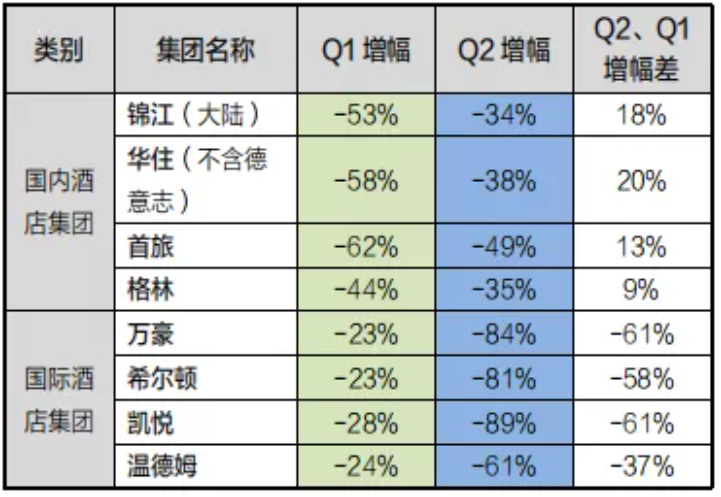

1. 国内酒店集团和国际酒店集团2020年Q1和Q2的RevPAR与上年同期相比均大幅度下降。国际酒店集团Q2与上年同期相比的下降幅度比Q1更为严重,国内酒店Q2与上年同期相比的下降幅度比Q1的下降幅度都有回升。

Q2万豪、希尔顿、凯悦和温德姆在Q1的降幅上又进一步下降了61%、58%、61%和37%;国内酒店集团Q2与上年同期相比的降幅比Q1明显回升,锦江、华住、首旅和格林分别回升了18%、20%、12%和9%。如下表11所示。

表11 国内集团与国际集团 RevPAR 比较表

不仅如此,国际酒店集团Q2 RevPAR与去年同期相比的降幅比国内酒店集团至暗的Q1降幅更大。Q2万豪、希尔顿、凯悦和温德姆降幅为84%、81%、89%和61%;而锦江、华住、首旅和格林降幅最大的Q1为53%、58%、62%和44%。造成国际酒店集团更大降幅的原因,笔者认为除国内和国际疫情严重程度和影响时间的因素外还有以下原因:

(1)国际酒店集团的酒店等级与国内酒店集团的差异。国内酒店集团多为中端和经济型酒店,国际酒店集团多为奢华酒店和高端酒店,从上文分析中可知,RevPAR受疫情影响最大的是奢华酒店和高端酒店。

(2)国际酒店的服务类型与国内酒店的不同。国内酒店集团多为有限服务型酒店,从2020年8月底第十七届中国饭店集团化发展论坛发布的《中国饭店管理公司(集团)2019年度发展报告》获悉,锦江所拥有的饭店中全服务型饭店只占1.2%,华住是0.3%,首旅是2.1%。在中国大陆境内雅高所拥有的饭店中全服务型饭店占58.6%,希尔顿是58.4%、温德姆是19%。从表4可知,受疫情影响全服务酒店要比有限服务酒店受影响下降的幅度大。

2. 疫情中国际酒店集团资金流动性与上年同期相比在增强,国内酒店集团在下降。尽管国际酒店集团2020年上半年的业务收入和RevPAR与去年同期相比降幅惨烈,但上半年现金流却得到大幅度提升。截止2020年6月30日,根据万豪、希尔顿、凯悦和温德姆各自集团的《合并现金流量表》显示,这四家酒店的“现金及现金等价物”期末余额分别为23亿美元、35.75亿美元、14.75亿美元和6.64亿美元,分别比2019年同期大增619%、398%、160%和521%。

不仅如此,凯悦财报披露还有未使用的借款额度14.99亿美元,以2020年第二季度需求水平为未来至少36个月的运营提供了资金。希尔顿的财报说,截至2020年6月30日,集团拥有的现金及现金等价物总额为35.75亿美元,有103亿美元,利率为3.86%的长期债务,在2024年前没有到期债务。万豪财报说截至第二季度末,账面有23亿美元的现金和现金等价物,还有29亿美元未使用的借款额度等,扣除8亿美元的应付票据,该公司实际净流动性约为44亿美元。

国内酒店集团比上年同期“现金及现金等价物”期末余额均为下降状态。9月2日,锦江酒店公告,公司拟非公开发行A股股票募集资金总额不超过50亿元,其中35亿元用于酒店装修升级项目,15亿元用于偿还金融机构贷款降低负债率。尽管市场对此褒贬不一,但笔者认为疫情常态化下更突显“现金为王”的重要性,充足的现金流不仅能保障集团在疫情下“求生”,更能为集团抓住在正常时期难以获得的迭代和发展机会提供最有利的支撑。华住回港上市9月11日,在港交所发布全球发售2042.215万股的公告。

疫情还在世界蔓延、中国大陆外防输入形势依然严峻。9月6日人民日报报道G20成员国第二季度生产总值(GDP)无论是与上季度环比还是同上年同期比,中国是唯一一个正增长国家。在这个新的全球大变革时刻,中国酒店行业定能得到新的发展。

个人资料

个人资料  退出登录

退出登录

评论

未登录